Info Terkini dari Ranah Publik, Jakarta – Raners! PT Bank Negara Indonesia (Persero) Tbk (BNI) resmi mengumumkan rencana penerbitan obligasi berlandaskan keberlanjutan (Sustainability Bond) senilai maksimal Rp5 triliun dalam rangka Penawaran Umum Berkelanjutan (PUB) Tahap I Tahun 2025.

Langkah ini jadi bagian dari komitmen jangka panjang BNI dalam menjaga struktur likuiditas yang solid, sekaligus memperkuat kiprahnya dalam mendukung praktik Environmental, Social, and Governance (ESG).

“Ini adalah langkah antisipatif untuk menjaga struktur likuiditas kami tetap solid, sekaligus mendukung pembiayaan berkelanjutan yang menjadi bagian dari komitmen kami terhadap lingkungan, sosial, dan tata kelola (ESG),” kata Direktur Corporate Banking BNI Agung Prabowo, Kamis (12/6/2025).

Seri A dan Seri B: Obligasi untuk Arah Baru

Raners, obligasi ini terbagi menjadi dua seri:

Seri A dengan tenor tiga tahun

Seri B dengan tenor lima tahun

Keduanya menawarkan pembayaran bunga triwulanan dan pelunasan pokok dilakukan secara bullet payment saat jatuh tempo. Obligasi akan dicatatkan di Bursa Efek Indonesia (BEI) dan seluruh proses berlangsung secara digital melalui KSEI.

Penawaran awal akan berlangsung 12–19 Juni 2025, dengan tanggal efektif 25 Juni, masa penawaran umum 30 Juni–1 Juli, dan pencatatan resmi pada 7 Juli 2025.

Prioritas Dana: Lingkungan dan UMKM

Yang bikin terkesan, dana hasil obligasi ini akan difokuskan ke proyek-proyek berwawasan lingkungan (KUBL) dan berwawasan sosial (KUBS).

BNI menetapkan lebih dari 50% dana KUBS untuk pembiayaan UMKM, yang sekaligus mendorong penciptaan lapangan kerja dan pengurangan angka pengangguran.

Sedangkan untuk proyek KUBL, target utamanya antara lain:

Energi terbarukan

Transportasi ramah lingkungan

Konversi limbah menjadi energi

Langkah ini menunjukkan bahwa pembiayaan hijau bukan sekadar jargon, tapi makin konkret diwujudkan lewat mekanisme pasar modal.

FYI, Raners! Obligasi ini sudah mengantongi peringkat idAAA dari Pefindo, yang artinya tingkat kepercayaan tinggi terhadap kemampuan BNI dalam memenuhi kewajiban keuangan.

Ekosistem ESG Makin Terbentuk

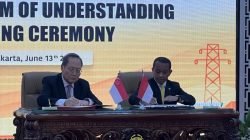

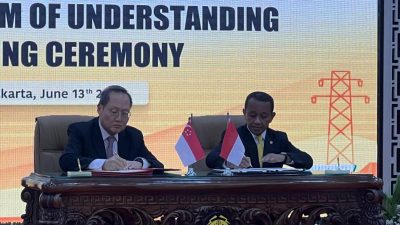

Dengan menggandeng PT BNI Sekuritas, BCA Sekuritas, Mandiri Sekuritas, dan Trimegah Sekuritas sebagai penjamin pelaksana emisi, serta Bank BRI sebagai wali amanat, penerbitan obligasi ini memperlihatkan kolaborasi kuat antar pemangku kepentingan dalam ekosistem ESG di Indonesia.

Raners! Ini bukan sekadar penerbitan surat utang, tapi tonggak penting menuju masa depan keuangan yang berkelanjutan dan inklusif.

Ikuti terus kabar terbarunya hanya di Ranah Publik, Ranah Nyaman untuk Berita dan Informasi.

BJ | Foto: HO-BNI